根据央行规定,2020 年 3 月 1 日起存量房贷订价基准将发作转换, 原则上要于 8 月底前完成。因而从那个月起头,银行就会陆续给贷款人打德律风确认,能否要转换为LPR。

先来看一下去年2月28号央妈发的一则通知布告。

简单解释一下:

从2020年1月1日起,本来根据基准利率上浮下调的各类贷款(除小我公积金贷款外),全数都不克不及根据存款筹办金率计算了。从2020年3月起,所有本来发了的房贷利率,全数都要调整为新的规则。新的规则是二选一,一个是根据LPR+加点,每个周期调整一次。一个是根据固定利率,永久稳定。但二选一的时机只要一次。除了贸易性房贷之外,其他贷款利率的调整是借贷两边协商。贸易性房贷,调整后的第一年的现实利率应该和以前不异,以后根据约定来。公积金贷款不受影响,包罗汗青的和新签的。若是选择浮动利率,贸易性房贷的变革周期,最短为一年。当前房贷利率低于LPR的,加点为负值。若是选择固定利率,房贷利率应该和本来的利率相等。各个银行必需通知他们所有的客户,让他们所有人都晓得规则变了。各个分收必需监视各个银行,让他们坚定施行。显然,央妈在逼着各人做决定。浮动利率仍是固定利率?

各人要留意一个事实,若是选择固定,你就必需承受那是你主动选择的成果,假设以后房贷利率下降,选择了固定利率的人就享受不到利率下降的盈利了,而你不克不及怪央妈了。

不大白的话,来看央妈的例子,或许能大白一些:

老王在2007年向银行借了一笔房贷,约定20年,等额本息,其时约定的是根据基准利率上浮10%,利率是4.8%×(1+10%)=5.28%。到了2020年,还剩7年,央妈出了2019年30号令,所以老王面对了如下两个选择:

1.选择浮动利率:LPR+加点。老王的加点是:他的现实房贷利率-当前的五年期LPR,也就是5.28%-4.8%=0.48%。于是,接下里的7年时间,老王的房贷利率酿成了LPR+0.48%;

2.选择固定利率,就是维持本来的利率,之前是5.28%,以后都是5.28%稳定了,即使基准利率降到了负值,或者升到了10,老王的房贷利率都不会随基准利率变革了,根据5.28%还完为行。

那问题来了,老王要不要调整呢?次要看哪一种更划算

领会一下LPR是什么?

LPR,简称贷款根底利率,贸易银行对其更优量客户施行的贷款利率,其他贷款利率可在此根底上加减点生成(LPR ± 必然的幅度),央行每月20日公布最新的LPR利率,动态调整市场利率。

LPR比拟基准利率(以前的房贷的参考尺度)变革更频繁了,那也是利率市场化变革的重要特点。

旧房贷=基准利率*系数

系数对每小我差别,可能是大于1,也可能小于1,是打折仍是上浮,就看银行评估你的还贷才能了。

新房贷=LPR ± 加点

加点对每小我差别,也是固定的,以后房贷就看LPR若何变革了。

提醒一句,利率市场化以后,利率颠簸就大了。因而,2月份就有新闻说,央行在研究推出LPR衍生品、人民币利率期权等,申明央妈在未雨绸缪,以对冲利率市场化后带来的风险。

存量房贷要不要转?新房贷选浮动仍是固定?

选择浮动利率,就要承担LPR可能上涨带来的房贷成本,或者LPR下降带来的盈利。那将来LPR的走势是怎么样的呢?

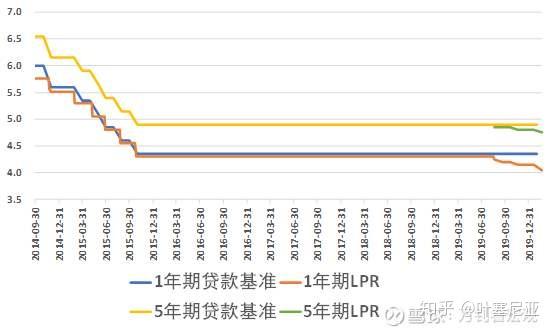

那个谁都不克不及答复,究竟结果市场是颠簸的,将来的政策和市场欠好预测。先来看一下近几年LPR和贷款利率的变革趋向。如图可见,14到19年贷款基准利率,呈逐步下降趋向。1年期LPR也是下降的趋向,5年期LPR(次要影响房贷)一年以来也呈下降趋向。

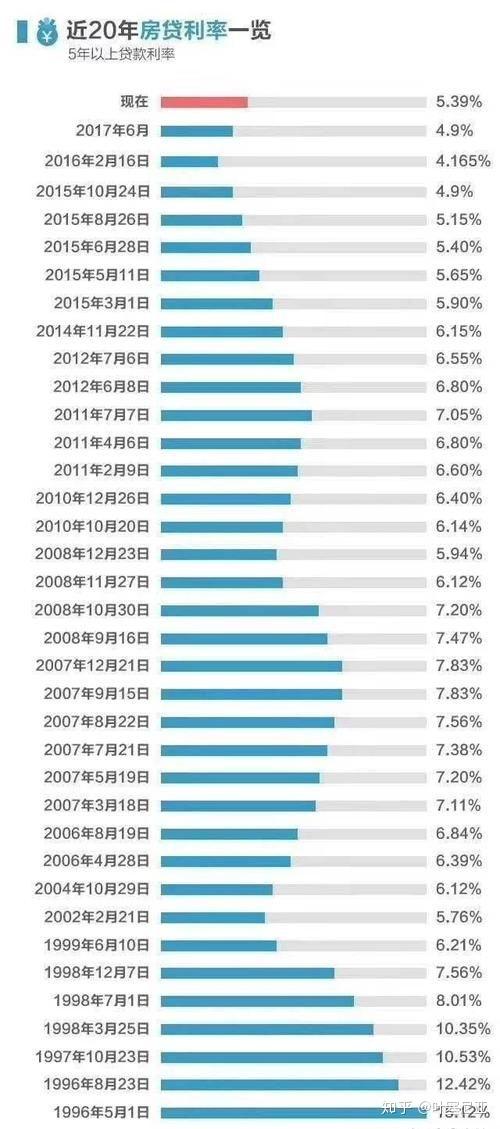

近20年我国房贷利率变革趋向。根据以前的基准利率,房贷利率也是不竭颠簸且下降的趋向。

那LPR将来会不断下降吗?

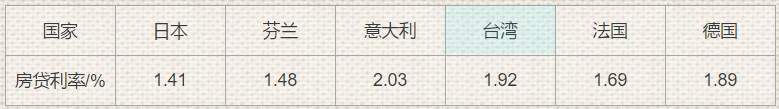

目前市场的共识是:中短期内,LPR将连结低位颠簸;持久看,中国大要率也会跟从美圆进入降息周期。看其他国度的房贷利率,兴旺国度已经是低利率时代,以至有的是负利率。

以上都是兴旺国度/地域的房贷利率,比起我国要低的多了,而比拟开展中国度利率遍及较高。更低的GDP增速凡是对应更低的资金利率,那是金融市场的规律。越是兴旺国度,房价越高,利率颠簸越小,越是低利率。而跟着中国向兴旺国度迈进,将来低利率是趋向。

既然LPR大要率是下降的趋向,是不是说,所有人房贷利率都调整为浮动好了?

当然纷歧定。因为利率市场化后,后期的不确定因素无法估量,究竟结果房贷有着20-30年的周期,每小我按照情况差别,选择当然差别。

以下几种情况,出格建议调整为浮动:

1.剩余还贷期限不到5年

还剩不到5年的房贷,必然选择浮动利率。5年内,呈现LPR大幅上涨的可能不大,就算呈现了房贷已经还完了。

2.有改善性住房需求

近几年筹算换房的人,选择浮动利率,换房后合同从头签到时候再看。

3.资金充沛还贷没压力

那类人对房贷利率变革不敏感,选择浮动利率可以享受利率下降的盈利,同时假设将来LPR上涨,不会因月供增加而降低生活量量。并且,就算LPR大幅上涨,那类人还能够选择提早还贷。

4.贷款金额不多

房贷金额小,好比少于50万,LPR上涨增加的月供也就十几块钱,影响不大。

OK,如今说说哪些人合适对峙固定利率呢?

1.房贷利率在4%以下的

4%以下的房贷利率(7、8、85折)已经比力低了,为避免将来LPR上涨增加成本,建议维持固定房贷利率,图个放心。

2.风险接受才能弱

选择LPR浮动利率,短期可能节省月供,但是若是利率上行月供增加,需要考虑能否承担。100万的房贷,25年期限,5.4%的利率,选择等额还款,每个月要还¥6081。假设LPR下降2个基点,则每月只需¥4953,月供削减¥1128;假设LPR上涨2个基点,则每月要还¥7325,月供增加¥1244。因而,关于风险接受才能弱的人,就要考虑LPR上涨带来的风险了。

万一选择浮动利率,多久一变?重订价日怎么选?

所谓重订价日,就是每年的那一天,你的房贷利率城市从头计算一次。

跟银行确认,哪个最快选哪个。一般都是每年的1月1日,或者合同签定日。假设合同在8月签的,本年8月就能够调整利率,那就选合同签定日,不克不及在本年8月调整的话,那就选1月1日。

不管如今利率是几,本人会倾向于LPR浮动利率。

起首,看好利率下行的趋向,当前国内经济压力大,19年全年GDP增长6.1%,20年肯定要破6,将来国度经济必定难以回到高速增长的轨道,大要率会下降到一个适宜程度并维持下去。

其次,先享受利率市场化的短期盈利,若是将来房贷利率太高,也能够考虑适宜时改善性换房。

最初,十几年后人均收入必定比如今高,就算呈现LPR大幅上涨(排除恶性上涨),应该也是能够接受的。

那里仅代表小我概念,各人仍是自行决定。

在网上找了一些差别的声音。如下:

1.2019年美联储施行新一轮降息,但一般降息周期为3年,央行大要率跟降,但是不代表LPR利率必然跟降,因为那时央行利率和房贷利率(LPR5年期)脱钓了。

2.房贷是要还20-30年,就算3年内LPR跟着降,3年后美圆利率将降至低点,就要被迫加息,LPR就会上涨。

3.在当前房住不炒的大方针下,国度不会鼓舞LPR5年期利率大降,银行们更不会主动让利。推出LPR次要目标是LPR1年期的利率不竭下降,让中小企业短期告贷利率下降,来激活中小企业。

4.国内呈现恶性通胀,央行就会被迫大幅进步利率。当呈现高通货膨胀时,货币会贬值,银行为了吸引存款,会进步存款利率,LPR就会跟着上涨。汗青上CPI处于高位,银行贷款利率也是处于高位。

因而,房贷利率市场化意味着更大的颠簸,也意味那更大的风险。

时机只要一次,所以,你晓得怎么选了吗。

费事给个小赞,加个存眷吧,谢谢!