那两天你如果没接到银行的独角兽推销德律风或者券商的推销短信,万万不要声张,因为那申明你是个“穷”人。

菜场大妈都收到了宣传单

菜场大妈都收到了宣传单

战略配售基金是个啥?

简单的来说,就是CDR+独角兽企业上市的打新基金,100%中签,但是做为代价,需要封锁3年。也就是说,3年后股价高于打新价+基金办理费0.1%+托管费0.03%+申购费0.6%+赎回费(其实是0)的部门就是赚到的。那么你看工业富联都有大要11个涨停板,将来的其他独角兽会差么?对了,工业富联可不是富士康的顶级资产,为各人熟知的苹果供给链不在那里面哦!

赎回费率表

赎回费率表科普名词(懂得间接跳过):

CDR(中国存托凭证)就是将美股、港股上市的优良中国企业的股票存在一家本地的托管机构,然后发行那些股票的凭证,之后再A股买卖那些股票的凭证。那些凭证的权力和其代表的股票权力(分红、投票等)是一致。至于为什么要发行CDR,就是像BAT呀昔时因为轨制原因,都出国了,但是村长如今觉得我国应该搀扶那些好企业,响应十九大号召,那么就挥手让他们回来。

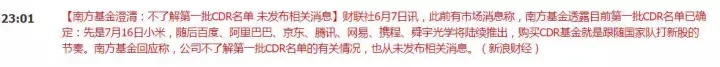

独角兽企业就是中国的“新经济”企业,国度发改委有个目次,各人能够看一下,科技部发布独角兽陈述:共164家企业 蚂蚁金服居首,此中满足前提的有30家摆布。总之,根本都是好企业。趁便说一下,蚂蚁金服估量2年内会在A+H股上市,换句话说,战略配售基金会参与其打新。目前的CDR的挨次是小米、CATJ和网易,但是南方又出来说...

能够确定的是,那些企业必然会来,但是挨次纷歧定。

为什么要发行战略配售基金?

说曲白点,就是A股血不敷啊。6家境外上市立异企业,总市值1800-3600亿,国内独角兽共30家(单只估值200亿以上)。排除已上市的宁德时代等,总融资规模到达3600亿元摆布。如今A股什么样子各人看到了,如果那些企业一路上,那A股怎么办?国内中小民营企业想上市的又怎么办?最初国度就有点成立“国度二队”的意思,不消国库花一分钱,就能够给不变股市攒足弹药,各人也能够分享一下“新经济”收益,何乐而不为?

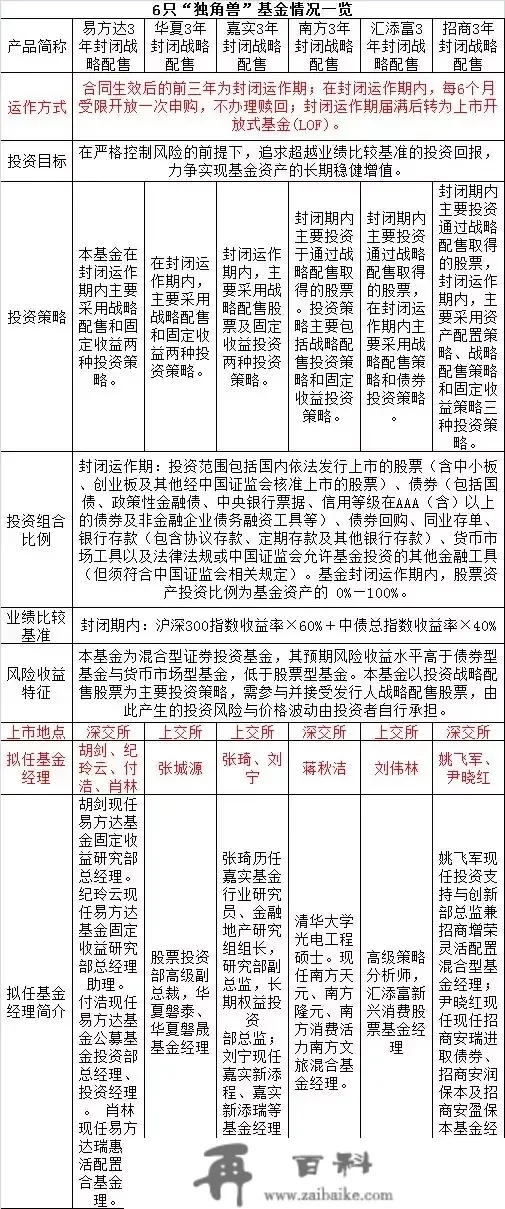

战略配售基金的介绍:

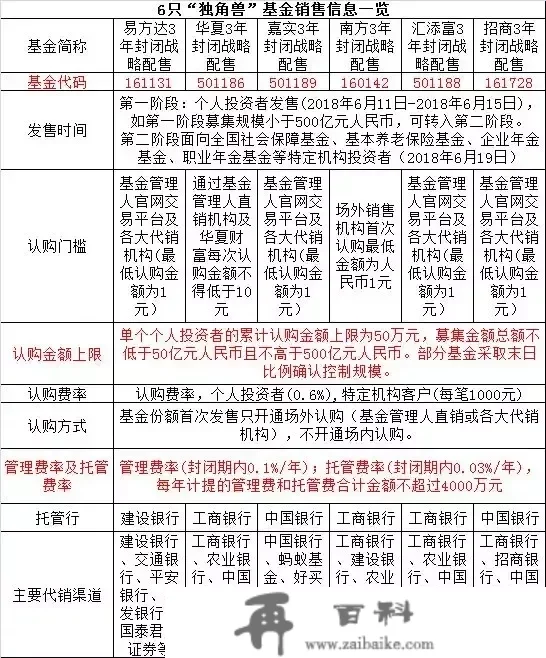

募集时间:第一阶段:小我投资者(6月11日至6月15日),第二阶段: 全国社会保障基金、根本养老保险基金、企业年金基金、职业年金(6月19日)。第一阶段募集期完毕后,基金募集规模若是没有到达500亿元,进入第二阶段募集期。值得留意的是,战略配售基金只通过场外公开出售,没有场内出售。敲黑板,社保会来买,社保基金是人民的命脉,可不克不及随便吃亏哇。

门槛及规模:每只1元起售,上限50万元(含认购费)。初次募集规模下限为50亿,而上限为500亿人民币。

基金投向:CDR+新经济企业打新和固定收益投资。也就是你能够买BAT的CDR,还能够买独角兽IPO,也就是宁德时代、药明康德那些在A股上市的独角兽。你本身打新中签率0.1%,那个中签率100%,但是问题就是锁定三年。

认购一览

认购一览 销售信息

销售信息6只基金司理的业绩独角兽基金(战略配售基金)司理的业绩若何呢?,但是我觉得6只平均买比力好,好比1只买1万,以此类推。

那战略配售基金可不成以买呢?

我的答复是“至少我买了”(不构成任何投资建议)。但是买多买少,是个学问,必然要因人而异。

我觉得做一部门资产设置装备摆设是需要,但是若是你已经买了良多QDII了,就不要买了,别把所有鸡蛋放在一颗篮子里。详细仍是看你的经济实力,我觉得放10%-25%的理财资产(土豪另说)是一个适宜的比例。而且,你也要考虑你的投资才能,若是你只会买按期存款,那么你能够投一些战略配售基金。若是你是股神,年收益12%以上,那么战略配售就别看了。

投资是讲究“收益风险婚配”,那么战略配售基金怎么样?

收益:那6只基金封锁期内的比力基准均为60%的沪深300指数收益率+40%的中债总指数收益率,能够看出其定位是一个中等收益的产物。所以选择那种基金,不要抱太高的收益预期。素质上是CDR+独角兽IPO,3年后是不是会跌破发行价。

小我拙见:投资是买将来,A股“价值投资”只会越来越成为支流,如今也参加MSCI指数了,今天的A股已经不是今天阿谁少年了,因而公司好,仍是值得买的。

下面是常见的风险:

第一是外国股市风险:战略配售基金除受A股情况、所投标的根本面影响外,那只基金还会受境外市场股价变更的影响,且境外市场无涨跌停板限造,所以有可能颠簸较通俗基金大。

点评:关于回撤问题,各人因地造宜想一想,美股、港股都是成熟的市场,人家以机构投资者为主,所有才不设置涨跌停板限造好么?像阿里、腾讯那种根本面十分好的大企业一天回撤大于10%的可能性实的不大,阿里巴巴上市至今更大单日回撤8.8%。

其实美股如今估值太高才是更大的风险。A股的CDR和美股、港股之间目前不存在套利机造,但是CDR素质上是以阿里、小米等在美股的股价为标的,而美股现在估值处于汗青高位,风险是存在的。但是各人不要忘记,A股和港股之间不断以来的溢价是存在溢价的?A股人浮于事啊,压根就没几个好企业,我国人民不断是很朴实的,连科大讯飞那种二线高科技企业(比拟腾讯、阿里而言)都能给到181倍PE,你觉得腾讯、阿里那种顶级的科技企业不克不及有点A股溢价???换个思绪,美帝都愿意给我国的高科技公司那么高的估值,我国人民出于关爱民族企业,给一个不异的估值怎么就不可了?

第二是标的根本面风险:其实阿里、腾讯不该该叫独角兽,应该叫“巨无霸”。如今市值已经很高了,因而将来的生长性存疑呀!

点评:那个是实其实在存在的,因而买那个基金不要抱着发大财的梦想,就拿个不变收益,7%-8%的心理预期就行。(不构成任何投资参考)固然良多券商都起头叫“国度盈利”基金了,但是那种话,听听就好,别信。

第三是交易风险:做为立异品种,该类基金可能会遭到市场的过火炒做,带来二级市场价格与净值之间的显著偏离。

点评:那个问题就是各人在券商购置,能够半年后上市交易,因为你获得了活动性的收益,因而你要付出折价卖出的成本。而那类基金太火,投契炒做就多,所有净值偏离我实的说禁绝!不外,战略配售基金是封锁期三年,然后每半年翻开一次申购时机,因而半年后你想转手,100%是折价的,因为他人能够间接买入基金,你不折价的话,就卖不进来。

前车可鉴:那不是第一次基金、券商、监管层都那么重视一种基金产物了,之前有QDII基金,然而刚好碰着2008年金融风暴挂了...但是说其实的那不克不及怪监管层...那纯属命运欠好。那么如今美股又在汗青高位,会不会汗青重演?我小我觉得,汗青绝不但是简单的重演。QDII基金的标的实其实在是美股股价,而战略配售基金标的是CDR和将来的独角兽企业,那些企业在A股,不断以来的A股溢价不容轻忽。别的,前几天死力推崇的MSCI指数基金目前就表示不错。

如今上市的“独角兽”3年后怎么样?

药明康德如今是几十个板,但是3年后成什么样子实的很难说清晰。不外我们能够看概率,借鉴波哥的阐发,看看“华大基因”的情况,华大2017年上市,阿谁时候还没有独角兽概念!

目前走势

目前走势16块发行价更高到了260,目前130,假设再过2年跌到70块,以至35块,收益仍是翻倍。根本能够说,跌破发行价的可能性为0,除非华大呈现扑灭性黑天鹅。

根本也就能够说,那些独角兽企业根本面ok,3年后只要不呈现庞大的黑天鹅,根本不会跌破发行价的。但是世事难料,谁晓得老特发疯会干什么呢?再说了,只赚不赔的买卖,是不存在的。你享受收益,就要承担风险。

对了,如今已经能够认购了,招行、腾讯理财通等等都已经推出认购了哦,但是我仍是保举在券商认购,至少能够上市交易。不外,绝大大都人仍是相信银行,觉得银行稳,才招致银行永久是理财销售的大金主。其他渠道就不建议了,容易上当。

各个机构全都疯狂了,男的跳街舞,女的晒大长腿:

招商仍是最稳的...

招商仍是最稳的...年度更佳告白——同花顺周六推的:独角兽基金抢购过分火爆,页面已瘫痪...

最初给各人贴一下各家的宣传海报

华夏基金

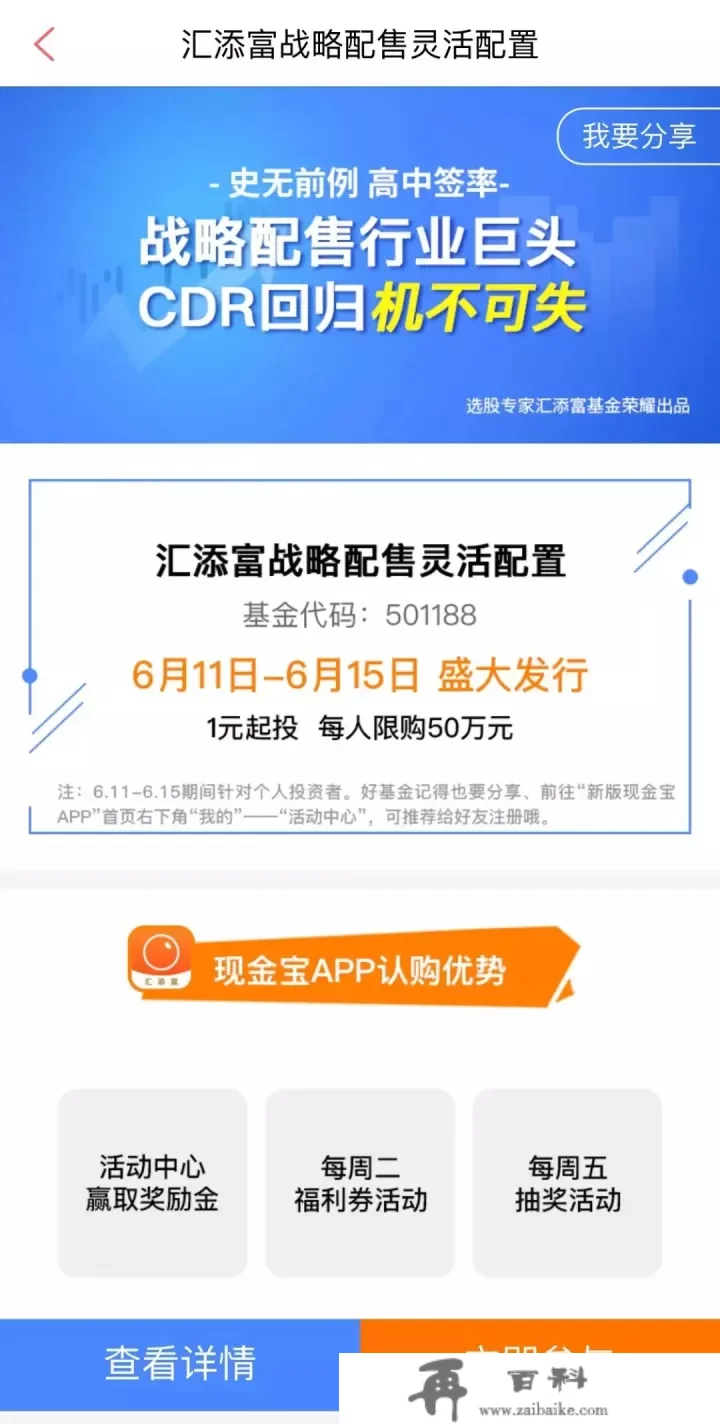

华夏基金 汇添富基金

汇添富基金 嘉实基金

嘉实基金 南方基金

南方基金 易方达基金

易方达基金 招商基金

招商基金最初祝愿各人都发大财,赞人一下,手有余香!