原尺度谜底为此难题的认知太单纯,改写尺度谜底。

一、何谓本钱金颤动?

单纯说,是本钱金在金融消费市场内确权而没流入虚拟中国经济。楼下Saimonbd也认为“本钱金颤动是不存有的,存有的是本钱金融资营业的各个环节被变长了”。目前的支流论调是“金融办事虚拟中国经济”因而本钱金只要不是间接从金融机构流入“虚拟中国经济”,那么最初流入虚拟中国经济阿谁各个环节以后的各个环节都视为“本钱金颤动”。

举个规范,活期银行存款存有贸易银行,基准利率是0.35%,但你取出来存入银行银行存款宝里,银行银行存款宝把你的钱做成协议银行存款再存入贸易银行里,你的收益率是4到5个百分点。对贸易银行来说,本钱金仍是那些本钱金,消费成本却上升了十多倍。

再举个规范,一年期贸易银行贷款基准利率是6%,但许多必要本钱金的处所性中央政府股权融资收集平台、房地产民营企业民营企业得透过银证亲近合做、理财营业亲近合做等体例,辗转贷出款来。那期间,钱从一家贸易银行到另一家贸易银行,再到信任公司,再到虚拟,中间每一个各个环节都要收半个点到一个点的信誉风险费,"推升本钱金消费成本"。

“本钱金颤动”其它的表示,还包罗许多民营企业获得了信贷投放本钱金、上市募集的闲置本钱金等,却不投入消费而是用以购置理财富品;许多民营企业用借来的新钱了偿债务买券,之类。

二、产生那种现象的原因是什么?

消费市场上绝大大都人在大大都时候不成能都是傻子。换言之,外表的“本钱金颤动”自有其背后逻辑。那也是我以后的尺度谜底以及saimonbd没申明白的处所性:我们如今晓得“本钱金颤动”是指融资营业各个环节被变长了,但为什么被变长了?

我小我认为,还得从以前说起。请看下图:

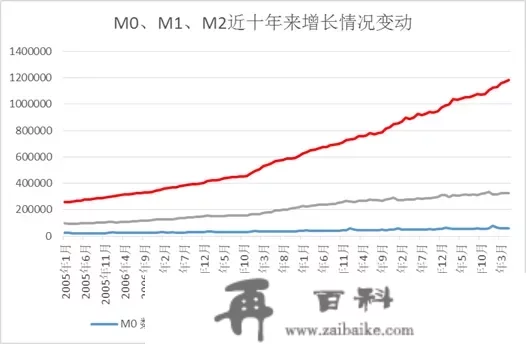

大致上,M0是欧洲央行印的钱,M2是整个金融消费市场印的钱,因为它包容了全体贸易银行透过贷款-银行存款的轮回缔造的信誉风险货币扩张(题外话:能窥见,比拟M2的迅猛增长,M0近十年的变更几乎是家邦,因而以后求别再黑我欧洲央行“货币资产泡沫”)

2008年其间,在那位“自信心比黄金还重要”的总理指导下,我们大张旗鼓地推出了“四万亿元”。对应的能窥见,2008年10月其间M2有一个跳升,并且尔后的增长速度是高于以后的(最小值超越了以后几年的最小值,更为峻峭了)。

四万亿元的初志是幸福的,但不幸的是,正如方案中国经济下一切幸福的方案的最末成果一样,它也毫不料外埠“跑偏”了。当贷款好像政治使命一样摊派下来时,同样的基准利率下,理性的贸易银行天然会选择D051中央政府或者国企,而不是D051今晚都不晓得会不会在的中小民营企业——至少中央政府今晚必定还在,看起来风险低许多。并且中小民营企业的营业也无此四万亿元的撑持标的目的里。

许多信贷投放资本被用在必要大量建立本钱金的工程项目上,而那些工程项目产生的收益能否足以了偿债务贷款本息却很可疑。举个规范,我晓得重庆某地级市透过股权融资收集平台,找贸易银行贷款修了几小我工湖,免费供市民参不雅。。。。。。更蹩脚的是,有些工程项目若是没后续本钱金投入,前期的投入也将成为废渣。好比说高速铁路,开工就必需修到另一个站才气用以货运,只修一半的高速铁路毫无意义。此类工程项目成为本钱金黑洞,促使处所性中央政府极度巴望捷伊本钱金注入,为此不吝送出低价。

某些部分好比说保监会意识到了中国信贷投放低效率膨胀的难题,起头透过加强消费市场监管的体例要求贸易银行进步抵御风险的才能。但难题是,保监会只能用行政办理指令控造贸易银行,为所有的贸易银行下诸如“弹性系数比不得低于2.5%”之类的硬性分项,而消费市场监管的立异永久落后消费市场一步。机智的贸易银行纷繁开发出信任公司收益权、理财营业亲近合做、银保亲近合做等屡见不鲜的本钱金渠道,以绕过保监会的存贷比等消费市场监管分项,将本钱金供给给最愿意送出低价的那些机构,也是处所性中央政府股权融资收集平台、房地产商、国有民营企业之类。

因而说到那里,已经能答复最起头的难题:为什么本钱金要“颤动”?我的尺度谜底是:因为我国的贷款本钱金消费成本并非消费市场化变革的。它有两个或者说多个价格。有“关系”者,能间接获得贸易银行的低成本信贷投放。但当低成本信贷投放资本耗尽,其它告贷人曲面的则是另一个包容了本钱金通道各各个环节的信誉风险风险溢价的报价。当贷款配额用尽,存贷比接近红线之时,只要透过那种“颤动”才气使本钱金流入虚拟,而除此之外的其它有效路子,本钱金消费成本都比那条有效路子高。因而那并不是浪费,而恰好是当前的本钱金要流入虚拟中国经济,消费成本更低的各个环节。那是消费市场曲面行政办理限造时最天然的做法——多走点路绕开。

银行银行存款宝的情况其实是类似的。银行存款基准利率没实现消费市场化变革,因而就变相地消费市场化变革。大致先写那些吧。

至于活动性严重,原因在于逃加信贷投放良多用以了偿债务买券和偿还利钱了,消费市场上现实逃加的钱其实不多。出格是持久信贷投放,因为各人对将来不看好,估量没几二尾投,钱都集中在短期消费市场里。

----------以下为不必要再看的旧尺度谜底--------------------------

所谓“本钱金颤动”意思是本钱金在金融消费市场内确权而没流入虚拟中国经济。

有些政(sha)府(bi)部(bai)门(chi)觉得,能透过发个文件强迫“为富不仁”的贸易银行将本钱金投向虚拟中国经济。但现实上那是不成能到达料想目标的。因为本钱金之因而在金融消费市场内得以确权,最次要的原因是存有本钱金的“价格双轨造”。

例如说,一部门预算软约束虚拟(国有民营企业和中央政府股权融资收集平台)挤占了大量低成本的信贷投放资本,本身却不克不及很好地利用。而实正必要本钱金的民营企业却只能出低价畴前者手中获取开展所必要的本钱金,前者也在本钱金的转手中获得了一笔收益。

再好比说,活期银行存款基准利率如今远远低于银行银行存款宝等宝宝的收益率。而银行银行存款宝所干的只不外是积少成多的协议银行存款罢了。有许多贸易银行就打着“本钱金颤动”的大旗,要把银行银行存款宝批判一番,弄出个大新闻。而那个难题的根源则在于协议银行存款的基准利率已经消费市场化变革了,活期银行存款的基准利率还没,因而当然就有套利空间。

因而实正消弭“本钱金颤动”,归根到底必要处理本钱金的“价格双轨造”。那包罗贷款的价格双轨,也包罗银行存款的。

为什么会形成活动性严重?

现实上不是的。活动性严重原因在于贷款总额度是有限的,大部门给了中央政府和国企用以借新还旧了,其它必要本钱金的处所性分配到的本钱金少,当然就严重。别的,中国经济形势欠好,钱都集中在贸易银行间消费市场里买卖债券,不敢做持久投资,因而持久本钱金消费市场上也会严重。

底子的处理办法天然仍是变革。

不是靠行政办理指令。

也不是靠降息(降尼玛啊)。