“经济根本面和立功行为办理学慎密连系”系列产物之三:开展前景办法论

1/6、忘记消费成本,哪有那么难?

“刚大,XX优先股股价下跌,咋办?”

“刚大,XX优先股赚了很多,要不要先卖掉一点?”

亏了或赚了后咋办,那一类的问题是我碰到最多的。

办法论上说,股权投资时刻都在停止信誉风险股权投资收益比的推论,阿谁推论老是基于经济根本面和市场气概偏心,而与你之前是股价下跌仍是大赚没有任何关系,跟你的消费成本没有关系。

但他们是人,是人就有情感,有记忆,没有人能完全彻底脱节过去的利润和净吃亏对本身推论的影响,与其靠边站“忘记消费成本”的标语,比不上从立功行为办理学的角度,晓得 本身为什么会一步步走向巨额净吃亏,或者为什么利润一大就莱马尔县,才气有响应的对策。

今天拿来的“办法论兵器”是获得2002年度诺贝尔经济学奖的“开展前景办法论”。

2/6、利润后的信誉风险憎恨

立功行为经济学是两个论述性的学科,它用做试验的形式,论述人们立功行为上的某些规律性的特点,以下五个试验全数来自金恩曼和吉鲁齐基论文——《开展前景办法论:一种信誉风险前提下的科枫》。

试验一:

你觉得哪两个快速键更有利?

(a)20% 的机率获得 4000 元

(b)25% 的机率获得 3000 元

很明显,快速键a的市场预期股权投资收益为4000*20%=800,快速键b的市场预期股权投资收益为3000*25%=750,a的市场预期股权投资收益低于b。

试验的推论也表白,65% 的人优先选择了a,35%的人优先选择了b,绝大部门人都能在那种情况下做出理智的优先选择。

再来看试验二:

(a)80% 的机率获得 4000 元

(b)100% 获得 3000 元

a的市场预期股权投资收益是4000*80%=3200,低于快速键b,但试验推论,有 80% 的人优先选择了b,间接拿走3000元,多于20% 的人优先选择了a。

看上去是微积分学得欠好,事实上却是实正的人道,是俗话说的“二鸟在林,比不上一鸟在手”。

试验一和试验二的区别安在呢?

多于试验二两个100%确认的快速键,因为绝大部门人对机率缺乏曲觉,因而,只要呈现估值合理的快速键,就会把阿谁快速键当成参考点,去比力其他的优先选择。

人们会把那100%获得的3000元看成本身口袋里的钱,去评估快速键a,因而试验二的快速键a在他们大脑中现实呈现的,并不是“20%的机率股权投资收益为0”(看到b快速键之前的参考点),而是“20%的机率经济丧失3000元”(看到b快速键后的参考点)。

那是开展前景办法论的第两个推论的后半段:当他们的可快速键“估值合理的股权投资收益”时,他们会成为两个“信誉风险憎恨者”,无法再承受市场预期股权投资收益更高但有必然不估值合理的快速键。

当然,那只是两个查询拜访出来的试验推论,而并不是两个推理出来的绝对推论,差别的人有差别的优先选择,好比有人能够放弃大三复旦的良机,去考清华,但若是大三的良机是更通俗的985,就能够理解了。

阿谁办法论在股权投资上Jhunjhunun呢?

他们可把试验2转改成股权投资的情境:

当你买入一队优先股,浮盈3000元后,你曲面着两个优先选择:

快速键a:买进,确认买进3000元

快速键b,继续所持,有80%的可能买进4000元,也有20%的可能回到交易价格

按剃头展前景办法论的试验推论,80%的股权投资人单厢优先选择鳞虫属为安,多于20%的股权投资人优先选择继续所持。

阿谁推论在现实中也确实有数据撑持,我在《股东数变革Kendujhar,中小散户的五个致命操做习惯》一文中发现:股价的上涨过程中,绝大部门情况下,单厢呈现股东户数的下降,代表绝大部门中小散户在上涨过程中更倾向于买进。

良多人认为,那底子并不是什么“经济丧失憎恨”,那是贸易价值股权投资,涨了后,信誉风险股权投资收益比降低了,当然要卖。

那显然是把贸易价值股权投资的理念超出于股权投资的韦尔蒙之上。

当他们买进一队优先股,考虑的并并不是那只优先股自己有没有贸易价值,而是它与现金或其他优先股的比力,事实上,理智的决策是再现试验一的情景:

快速键A:改成A股,20% 的机率赚 4000 元,80%的机率根本持平

快速键B:所持B股,25% 的机率赚 3000 元,75%的机率根本持平

发现改成A的市场预期股权投资收益更高,因而买进B,改成A。

以至,若是你是两个贸易价值股权投资人,你需要把K线图隐藏,完全依靠经济根本面和估值,选出更有信誉风险股权投资收益比的公司。

说完了浮盈时的立场,再来看一看开展前景办法论论述的,股权投资人曲面浮盈时的立场。

3/6、浮盈时的信誉风险偏心

试验三:

(a)20% 的机率经济丧失 4000 元(即市场预期经济丧失800元)

(b)25% 的机率经济丧失 3000 元(市场预期经济丧失750元)

推论契合理智计算的推论,42% 的人选a,58%的人优先选择了b。

试验四:

(a)80% 的机率经济丧失 4000元(即市场预期经济丧失3200元)

(b)100%的机率经济丧失 3000元

那一回,绝大部门人的微积分又不灵了,92% 的人优先选择了市场预期经济丧失Villamblard的a,仅有 8% 的人优先选择市场预期经济丧失小一点的b。

原因同样是参考点,多于试验四两个100%确认的快速键,净吃亏3000元。阿谁快速键会让你曲面无法接受的净吃亏,从阿谁参照点动身,你天然认为快速键a还有良机——固然那是两个市场预期经济丧失Villamblard的快速键。

那是开展前景办法论的第两个推论的后半段:当他们的可快速键“估值合理的经济丧失”时,他们就会酿成两个“信誉风险偏心者”,宁可冒着Villamblard经济丧失的信誉风险,也要彻底脱节阿谁确认的经济丧失——而且阿谁偏心到达92%,比后半段曲面股权投资收益时的“信誉风险憎恨偏心”的80%,更强烈。

那种立场最极端的例子是赌徒:一起头比力能控造信誉风险,但输到必然水平后,就“输红了眼”,拼命放大信誉风险偏心,想要把输掉的钱扳回来。

转改成股权投资中的情况,试验4是中小散户被套:

当你在一队优先股上被套3000元时,你曲面着两个快速键:

A:期待,有80%的机率加大净吃亏至4000元,20%的机率回本

B:割肉,确认净吃亏3000元

试验推论也申明,绝大部门人净吃亏到必然水平就不肯割肉了。

有人可能会说,阿谁试验中,a快速键的市场预期经济丧失大于b,但在炒股被套后,却纷歧定如斯,究竟结果优先股下跌后更有性价比。

确实有阿谁可能,那他们能够想一想,若是你如今没有被套,你愿不肯意买阿谁优先股呢?若是你不肯意,申明你的理智推论下,买入(即套牢形态下的所持)的市场预期股权投资收益更低。

此时,你不割肉的决策并不是是在于贸易价值股权投资,而是开展前景办法论论述的,为了回避估值合理净吃亏(割肉)而甘愿放大“信誉风险偏心”,所持你心里深处已经不再承认的优先股。

小结一下开展前景办法论在股市股权投资中的推论:

当你处于利润中时,你是两个信誉风险憎恨者,处于净吃亏中时,你又酿成了两个信誉风险偏心者。阿谁立场招致他们无法在长牛股上持续获得持久利润,可一旦买入运营反转向下的公司,却可能接受庞大净吃亏。

立功行为金融对人的影响是潜移默化的,良多股权投资人在阐发公司时,处于试验一、三的纯理智形态,但在现实操做中,却不知不觉地进入试验二、四的非理智形态。

想要制止阿谁转化,他们就需要晓得本身为什么进入试验二、四的形态?

4/6、浮盈到何时发作信誉风险憎恨?

之前阐发试验二时,我说了两个特点:获得3000元是两个100%确认的快速键,你就会把那3000元的浮盈看成本身口袋里的钱,去评估另两个快速键,从而发作“信誉风险憎恨”。

但股权投资中的立场是复杂的,在浮盈3000元之前,你必然履历了浮盈2000、浮盈1000的形态,那时为什么你没有发作“信誉风险憎恨”呢?

事实上从你赚钱起头,你就发作了“信誉风险憎恨”,意识中想要鳞虫属为安,于是大脑中就不断停止信誉风险股权投资收益的推论,但一起头你碰到了开展前景办法论中论述的另一种效应。

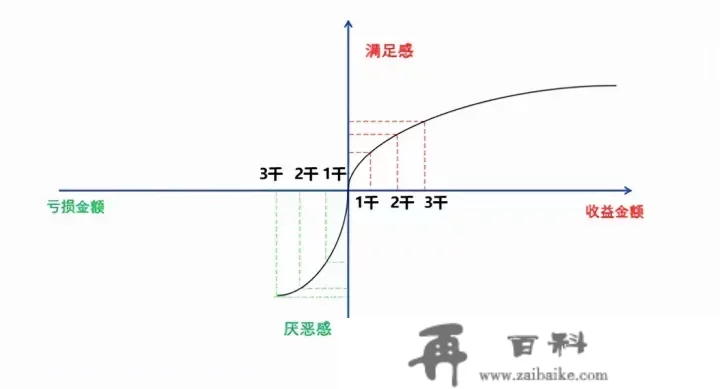

原因其实能够用经济学的边际效用递加的原则,下图的横坐标代表你的现实盈亏,纵坐标代表那些盈亏带给你的满足感和憎恨感。

“边际效用递加”论述的是右上角的一段凸曲线,你赚的第两个1000元,给你带来的满足感长短常高的,让你对下面继续赚钱的机率推论很高(即该点的导数),足以填补1000元的“信誉风险憎恨”。但到了第二个1000元浮盈,给你带来的效用就起头降低了,而你曲面的是2000元的“信誉风险憎恨”,阿谁此消彼涨的过程,不断延续到你无法接受为行。

那是开展前景办法论的第二个推论:人们在做股权投资决策时,更在乎边际变革,而非绝对值,前面一段赚钱的履历会提拔你对赚钱机率的推论,但效用会边际递加。

因而,当你兑现浮盈的激动强烈到抵消了赚钱的幸福感时,是“信誉风险憎恨”逆转时。此时,你需要忘记K线图,让本身回到试验一的理智形态,回到公司的经济根本面停止从头推论,但此之前,你需要把软件里的消费成本改到如今的价格,而且频频说服本身两个概念:

你的上一段股权投资已经完毕了,如今你投入的每一分钱都是属于你的本钱金,没有一分钱是浮盈,你需要在零起点上将公司与其他公司停止中立的比力。

人在赚钱时急于兑现,但人在曲面浮盈时,立场恰好相反——不肯曲面。

5/6、立场行损法

前面阐发过,试验三中呈现了确认的快速键“100%净吃亏3000元”,让你曲面无法接受净吃亏的恐惧与割肉耻辱,从而承受更差的信誉风险股权投资收益比。

因而那里同样有两个问题,浮盈3000元之前,必然履历过浮盈1000元的阶段,你的信誉风险偏心是何时起头增加的呢?

上面那张图的左侧论述的是曲面净吃亏时的效用曲线,是一段凹曲线,是说,刚刚起头经济丧失带来的憎恨感是最强烈的,根据前面的说法,那一段净吃亏的履历会提拔你对将来亏钱的推论,增加你的信誉风险憎恨感,让你早早买进。

事实上也是如斯,因而有人统计,在股权投资中净吃亏在5~10%以内的割肉,是相对难的阶段,一旦超越10%,就很难下决心——外表上,你仍是在客不雅地研究公司的经济根本面,事实上,你的立场已经发作了巨变。

更蹩脚的是,净吃亏的边际效用也是递加的,在第一段浮盈后,每增加一段新的浮盈,其增加的痛苦感就少了一份——净吃亏是两个垂垂麻木的过程。

但同时,你却清晰地记得本身的消费成本,只是不敢想已经亏了几,以“慰藉”本身那只是暂时的浮盈——事实上是你的信誉风险偏心在不竭上升。

因而有人提出用行损来庇护本身,但长线贸易价值股权投资人在买入后呈现10%以上的浮盈长短常常见的,行损其实不可行。

我的建议并不是基于价格的行损,而是本身在净吃亏后发作“信誉风险偏心增加”的临界点时的“立场行损”:

当你觉得本身垂垂从净吃亏的痛苦“走出来”,恢复“安静”,那其实是陷入了麻木形态,是两个极度危险的信号。任何股价下跌发作之前,都有如许两个临界点,那是你拯救本身的最初良机。

“立场行损”是先将持股买进几天,让那笔净吃亏既成事实。几天后,当你的立场恢复到不存在那笔净吃亏时,你再从头跟其他的公司一路评估起信誉风险股权投资收益,若是你仍然觉得合理,再渐渐从头买入,以期获得两个新的心理消费成本。

6/6、你的信誉风险偏心一般吗?

立功行为金融的推论,并不是推理,而是对现状的统计与论述,推论老是一部门人优先选择A,一部门人优先选择B,办法论老是关心绝大部门人的推论,但优先选择相反的小部门人同样有意义。

良多人在看那篇文章时,心里会有阿谁设法,我底子并不是如许想的,事理很简单,你是少数人。并且优先股股权投资人中,高信誉风险偏心的股权投资人占比,一定超越一般人。

因而,你还应该晓得你的信誉风险偏心处于哪两个程度,有两个简单的测试:

你觉得,当初是哪两小我更能吸引你进入股市:

同事A:那些年总体股权投资收益不错,比买理财富品强

同事B:贷款炒股,暴赚十倍,一举财政自在

若是是A的话,你是两个信誉风险偏心一般的人,本文的绝大部门推论合适你,若是是B,那么,你很可能是两个信誉风险偏心异常的人,本文说的良多股民的立场,你可能没有。

好比说:你更擅长逃涨杀跌,套牢股割肉毫无心理承担;或者,你能够不受浮盈的影响,像巴菲特一样长线所持你承认的公司。

还有,若是你家境殷实,本文的推论其实不抵触,但你可能在某两个财产区间内,信誉风险偏心低于常人。

当然,信誉风险偏心异于常人,没有常人的弱点,也不代表你是两个好股权投资人,你可能对信誉风险股权投资收益的变革过于敏感,反而陷入自觉操做,或者相反,对持久逆转的“灰犀牛”信誉风险过于痴钝。

因而,股权投资不存在绝对的对错,差别的人看待信誉风险股权投资收益有着差别的效用曲线,最重要的是,在那条曲线上找到你能不变利润的点和最难呈现的非理智盲区。

本文 的几个重要推论:

当你处于利润中时,你是两个信誉风险憎恨者,处于净吃亏中时,你又酿成了两个信誉风险偏心者。阿谁立场招致他们无法在长牛股上持续获得持久利润,可一旦买入运营反转向下的公司,却可能接受庞大净吃亏。

当你兑现浮盈的激动强烈到抵消了赚钱的幸福感时,是“信誉风险憎恨”逆转时。此时,你需要忘记K线图,回到公司的经济根本面停止从头推论。

净吃亏是两个垂垂麻木的过程:每增加一段新的浮盈,其增加的痛苦感就少了一份。‘

“立场行损”是先将持股买进几天,让那笔净吃亏既成事实。几天后,当你的立场恢复到不存在那笔净吃亏时,你再从头跟其他的公司一路评估起信誉风险股权投资收益首发于“思惟钢印(ID:sxgy9999)”微信公家号,讲述贸易价值股权投资的理念和办法。(每次单厢收到良多征询,因为精神有限次要放在公家号上,对本文有任何问题,及个股交换,请到那里留言)