(一)母蒋氏营业税

1.“价款”时评,汗青记录凡是税金订货货物运输、研磨维修化工设备用工、办事项目、有形资产或房产而缴付或经济承担的、准许从超额超额中免收的营业税额;

2.“超额credit”时评,汗青记录凡是税金按照旧有营业税办理轨制明白规定因扣除商品营业额而削减的超额;

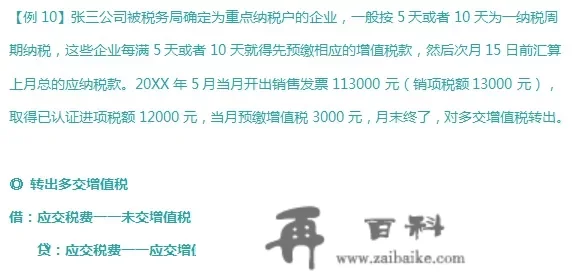

3.“已交税金”时评,汗青记录凡是税金次月已缴纳的母蒋氏营业税额;

注:“已交税金”适用于情况(1)以1、3、5、10、15日为一个课税期中的凡是税金(即严峻不敷三个月做为课税期的时间);(2)凡是税金在特殊教育期次月数次转用单据时。

4.“收款未收营业税”时评,汗青记录凡是税金当月峭腹收款次月母蒋氏未收的营业税额;

5.“免收税金”时评,汗青记录凡是税金按旧有营业税办理轨制明白规定准许免收的营业税额;

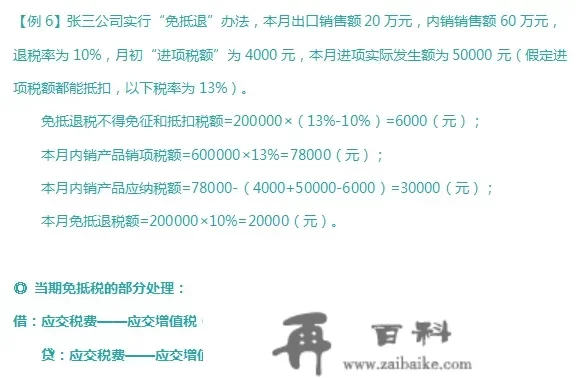

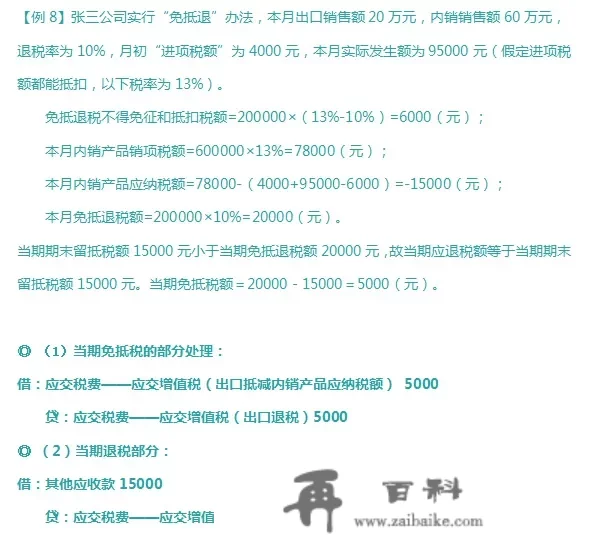

6.“出口商品credit订货商品应缴”时评,汗青记录实行“免、抵、退”法子的凡是税金原则上排序的出口商品货物运输的进项税credit订货商品的应叫;

7.“超额”时评,汗青记录凡是税金商品销售货物运输、研磨维修化工设备用工、办事项目、有形资产或房产应缴交的营业税额;

8.“出口商品退税”时评,汗青记录凡是税金出口商品货物运输、研磨维修化工设备用工、办事项目、有形资产原则上偿还的营业税额;

9.“价款收款”时评,汗青记录凡是税金订货货物运输、研磨维修化工设备用工、办事项目、有形资产或房产等发作科熊经济丧失和其它原因而不需从超额中免收、原则上收款的价款。

10.“收款多交营业税”时评,汗青记录凡是税金当月峭腹收款次月多交的营业税额;

(二)“未收营业税”备注专业课程,计量凡是税金当月峭腹从“母蒋氏营业税”或“佃租营业税”备注专业课程转至次月母蒋氏未收、多交或预付的营业税额,和次月缴纳以前前夜未收的营业税额。

参照【例4】【例9】

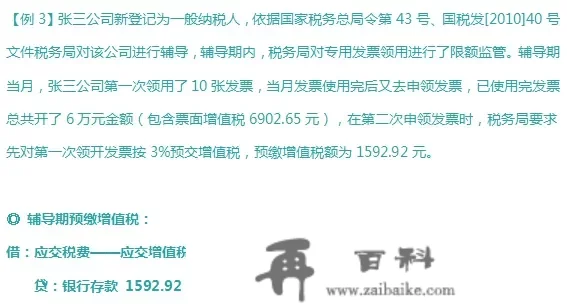

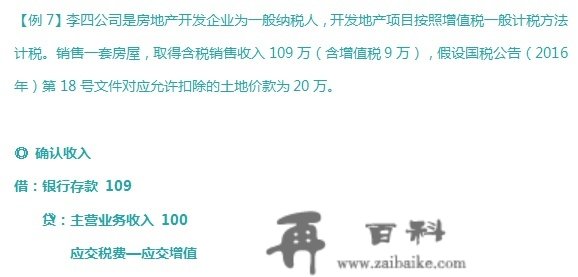

(三)“佃租营业税”备注专业课程,计量凡是税金受让房产、供给更多房产运营出租办事项目、供给更多建筑物办事项目、接纳exiaodong体例商品销售另行合做开发的房地产项目等,和其它按旧有营业税办理轨制明白规定应预付的营业税额。

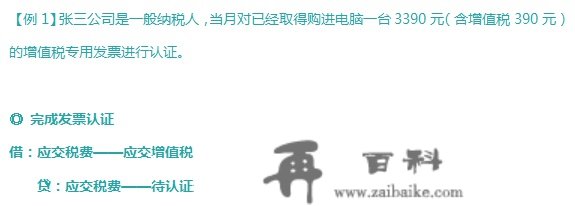

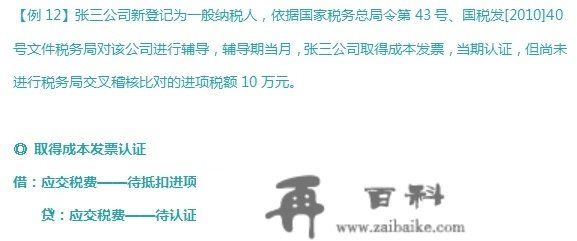

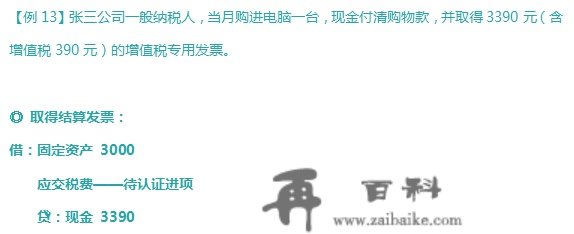

(四)“待免收价款”备注专业课程,计量凡是税金已获得营业税物主根据并经纳税证书,按照旧有营业税办理轨制明白规定准许之后前夜从超额中免收的价款。包罗:凡是税金自2016年5月1日后获得并按应收账款计量的房产或者2016年5月1日后获得的房产新建工程建立,按旧有营业税办理轨制明白规定准许之后前夜从超额中免收的价款;实行课税特殊教育期办理的凡是税金获得的尚未收叉稽核比对的营业税物主根据上说明或排序的价款。

(五)“待证书价款”备注专业课程,计量凡是税金因为未经纳税证书而不得从超额超额中免收的价款。包罗:凡是税金已获得营业税物主根据、按照旧有营业税办理轨制明白规定准许从超额中免收,但尚未经纳税证书的价款;凡是税金已申请稽核但尚未获得稽核相符成果的海关缴款书价款。

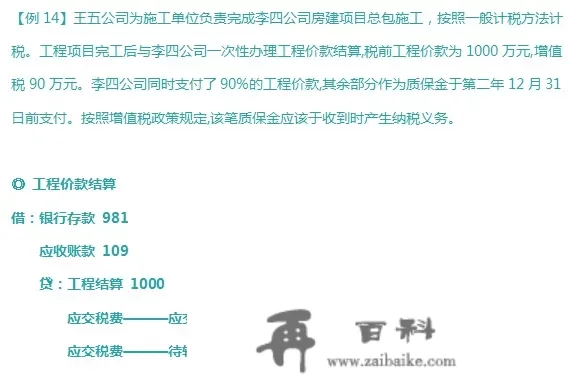

(六)“待转超额”备注专业课程,计量凡是税金商品销售货物运输、研磨维修化工设备用工、办事项目、有形资产或房产,已确认相关收入(或利得)但尚未发作营业税课税义务而需于之后前夜确认为超额的营业税额。

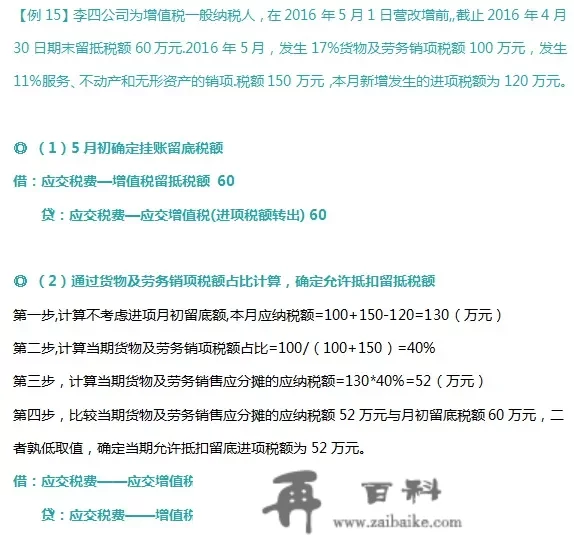

(七)“营业税留抵税额”备注专业课程,计量兼有商品销售办事项目、有形资产或者房产的原营业税凡是税金,截行到纳入营改增试点之日前的营业税期末留抵税额按照旧有营业税办理轨制明白规定不得从商品销售办事项目、有形资产或房产的超额中免收的营业税留抵税额。

(八)“简易计税”备注专业课程,计量凡是税金接纳简易计税办法发作的营业税计提、扣除、预付、缴纳等营业。

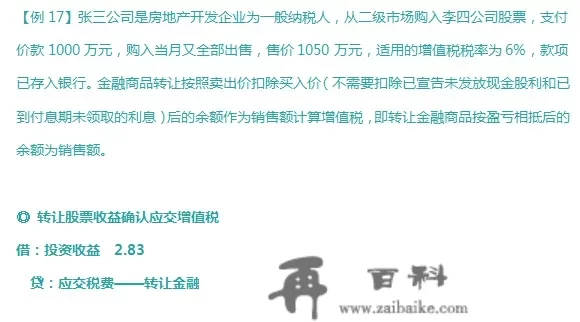

(九)“受让金融商品母蒋氏营业税”备注专业课程,计量营业税税金受让金融商品发作的营业税额。

(十)“代扣代交营业税”备注专业课程,计量税金订货在境内未设运营机构的境外单元或小我在境内的应税行为代扣代缴的营业税