一、摘要交割是期现市场能够紧密连接的重要原因,我国国债期货市场交割环节整体呈现交割率偏低、参与交割主体多元、期现价格收敛的特点。作为国内机构参与度最?的期货品种,机构投资者占比大约在80%左右,较为理性的市场交易行为使得历史数据往往能折射出客观的逻辑规则。本文主要从国债期货历史交割数据中解读投资者交割行为,分析交割策略。

二、正文

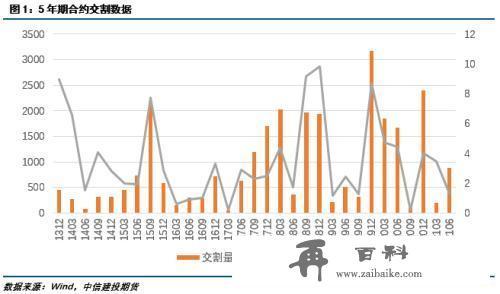

5年期国债期货合约自13年9月推出以来,截止到2106合约交割,一共经历了31次主力合约变更,平均交割量为905手(中金所数据),平均交割率为3.85%(本文交割率采用交割量/最大持仓量来计算)。在过去的31次交割中,交割率较高的情况出现了5次,分别是T1312(8.98%)、TF1509(7.72%)、TF1809(8.72%),TF1812(9.82%)、TF1912(8.72%)。其中,TF1312交割率较高的原因是国债期货合约刚刚推出,整体持仓规模也比较低,导致交割量与持仓比值较高,这一现象在TS合约上也有所体现。此外,合约上市初期流动性较差的情况下,无风险套利机会较多,这也吸引了部分投资者参与交割。

1509、1809和1812合约交割率较高的原因可能与可交割券范围调整有关。2015年3月16日,中金所调整了5年期合约的可交割国债的剩余期限,从4-7年调整为4-5.25年,1509合约作为调整前的最后一次交割,使得投资者更愿意在现券范围缩小前进行交割,从而避免在移仓到1512合约后受到新规影响。2018年2月13日,中金所调整5年期合约可交割国债范围为发行期限不高于7年,合约到期月份首日剩余期限为4-5.25年,使得不少超过期限的现券持有者选择在1809合约交割。

值得关注的是,对于TF1912合约来说,3000手现券交割中190013.IB占了绝大多数。一个可能的原因是由于TF1912合约本身流动并不高,在交割月前11月底日均成交量不足1500手。对于持有接近3000手空头的投资者来说,如果选择平掉空头仓位会导致较大的冲击成本。因此选择流动性良好且IRR较高的190013.IB进入交割是一个规避风险的良好选择。

从历史数据来看,10年期合约交割率较低的表象原因是市场成交活跃,持仓量基数比较大,但究其深层原因还是在于持仓中绝大多数还是以投机和套保为主的投资者,并不打算参与现券交割。

2年期合约自2018年8月17日推出,截止到2106合约,累计换月11次,平均交割率为10.8%。2年期合约交割率较大的原因与TF合约上市初期较为相似,从数据表象来看,成交量差导致持仓量基数较小,产生了一定的套利空间,尤其是参与正向套利的投资者占了大多数。

因为国债期货的交割采用空头举手的交割模式,且交割券由空头来选择,所以空头在持有现券的条件下参与交割往往能够锁定收益,这也衍生了目前在交割中活跃的IRR策略参与者。

其中AI表示在时间t的应付利息,CF为转换因子。隐含回购利率(IRR),其含义是空头持有可交割券到期交割获得的理论年化收益率,它与期现套利一个重要的区别就在于IRR策略是持有至到期交割的策略。当国债期货的IRR水平高于资金借贷成本时,参与正向套利几乎可以看作是一个无风险套利,即通过融入资金买入现券,同时做空国债期货,到期时用持有现券交割,同时还付本息。当IRR为负,且绝对值大于资金成本时,在理论上也可进行反向套利(借券卖出现券的方式做空),但由于期货多头无法提前确定交割所获得的券,因此存在摩擦成本,反向套利无法称之为无风险套利。

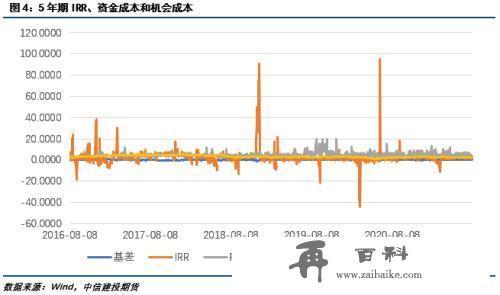

关于资金成本的参考指标,市场上多采用银行间7天质押利率R007来表示,从历史数据来看,5年期和10年期国债期货IRR水平高于R007的时间长度达到了70%以上,但是这并不代表投资者总是会选择正向套利,因为在债券市场上存在与正套策略类似的投资品种银行间同业存单,期限一般为3个月,与国债期货季月周期相同。如果投资者想要参与短期无风险投资,如果国债期货的IRR水平高于同业存单到期收益率,那么参与正套是更具性价比的,反之则倾向于同业存单。

事实上,无风险套利机会在2015年上市初期出现次数较多,但随着国债期货市场的逐步完善,比同业存单收益率更高的无风险套利机会已经较少出现。多数情况下,异常IRR的出现主要是由于现券的流动性溢价所造成的。在1903合约之前,由于可交割券中存在着一定量的老券,因为流动性溢价的原因,部分老券会出现较高的IRR,但随着交易所对可交割券的期限做了限制后,IRR套利机会变得更加少见。以最近完成交割的T2106合约为例,其IRR在合约成交活跃期间,多数时间位于0附近,且CTD日成交量基本都能达到100笔以上。

三、结论

基于历史数据的客观规则和经验,我们总结出以下两点:

(1)参与正向套利策略的本质是做空IRR/做多基差,如果IRR水平高于3个月AAA级的同业存单收益率,那么除了IRR策略,做多基差(不进行交割到期前平仓)也是可行的。因为从历史IRR情况来看,高于3个月AAA级同业存单已经是非常高的水平(2016年以来发生105次),此时下行概率较大。如果下行幅度过大,在IRR接近0的时候,即便是原本打算持有至到期交割的IRR策略也可选择提前平仓,因为此时对于投资者而言,已经提前拿到了做空IRR的利润。在这一情况下,IRR策略和期现策略操作趋同。

(2)参与做多IRR反向套利,由于最终拿到的可交割券与最初卖空券很可能不一致,因此存在一定摩擦成本,因此当IRR水平为负,同业存单收益率也就不再作为有效参考指标。从历史情况来看IRR水平深度负值的时间本来就有限,这也是反向套利机会较少的原因。

本文源自中信建投期货微资讯